Was sind IMI-ETFs? Sind IMI-ETFs empfehlenswert?

Dazu muss ich kurz ausholen und über kleine Unternehmen, also Small Caps, sprechen. Hast Du schon mal von Albioma Abio gehört?

Nein? Ich bis heute auch nicht. Würde ich ein Portfolio aus Einzelaktien zusammenstellen, wäre dieses Unternehmen sicher nicht meine erste Wahl.

Das Unternehmen habe ich zufällig ausgewählt. Es befindet sich in einem ETF mit knapp 500 Nebenwerten bzw. Small Caps.

Das heißt, es handelt sich um einen ETF, der viele kleine Unternehmen enthält. Eine Investition in jedes alleine für sich, wäre ziemlich riskant.

Bei einer Summe solcher Unternehmen besteht hingegen keine große Gefahr.

In besagtem ETF hat Albioma Abio derzeit einen Anteil von 0,15%. Kein Grund, sich Sorgen zu machen, selbst wenn das Unternehmen Pleite gehen sollte.

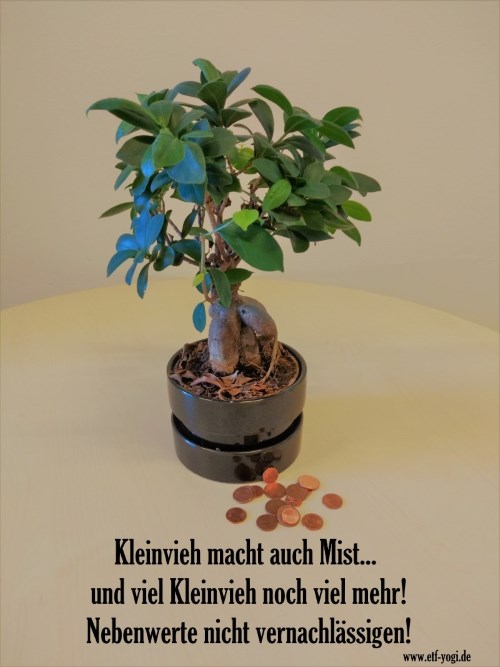

Trotzdem. Kleinvieh macht auch Mist. An der Börse gilt das ganz besonders. Small Caps sind eine lohnende Anlageklasse. Hier gilt: mehr Kleinvieh macht mehr Mist.

Keine Frage: Nebenwerte schwanken stark, locken dafür aber langfristig mit einer guten Rendite. Dementsprechend gibt es viele, die sich für eine Anlage in Nebenwerte interessieren.

Diese Anlageklasse bringt, historisch betrachtet, bessere Ergebnisse als größere Werte, zumindest für langfristige Anleger.

Für ein kurz- bis mittelfristig ausgerichtetes Portfolio sind sie nichts. Sie schwanken zu sehr.

Für ein Buy and Hold-Portfolio mit langfristiger Strategie sind sie für mich Pflicht.

Allerdings würde ich kleine Unternehmen auf keinen Fall einzeln kaufen. Das Risiko ist, wie gesagt, viel zu groß.

Viele davon gibt es nach kurzer Zeit nicht mehr. Ein paar von ihnen starten hingegen richtig durch und reißen es wieder raus.

Am besten investiert man daher in ETFs, die gleich mehrere hunderte oder am besten tausende von kleineren Unternehmen enthalten. Nur wie?

Überblick

Ein IMI-ETF – Die eierlegende Wollmilchsau?

Die gängigen ETFs auf den MSCI World oder den MSCI Emerging Markets setzen sich fast ausschließlich aus Large und Mid Caps zusammen.

Brauche ich zusätzlich wirklich einen oder mehrere weitere ETFs im Portfolio, um Nebenwerte abzubilden? Geht das nicht mit einem einzigen ETF?

Immer häufiger stößt man in diesem Zusammenhang auf sogenannte IMI-ETFs. Sie enthalten zusätzlich auch Nebenwerte.

Decken diese dann wirklich alles ab, was Du als Anleger brauchst? Sind da ausreichend Large, Mid und Small Caps drin? Das wäre ja toll!

Sind IMI-ETFs so etwas wie eine Eierlegende Wollmilchsau? Gibt es da nicht doch irgendein Problem?

Was ist ein IMI-ETF?

Der Ausdruck IMI steht kurz für “Investable Market Indexes“. Das heißt, ein IMI-Index – und damit auch ein dazugehöriger IMI-ETF – bildet sowohl die Large, Mid und Small Caps eines Marktes ab.

Also ganz egal ob entwickelte Welt, Schwellenländer oder Grenzmärkte, ein IMI-Index deckt etwa 99% der streubesitzadjustierten Marktkapitalisierung ab.

Hä? Streubesitzadjustierte Marktkapitalisierung? Was ist das denn bitte?

Es bedeutet, dass der Index nach Marktkapitalisierung gewichtet ist. Das heißt, die einzelnen Unternehmen werden entsprechend des Gesamtwertes ihrer im Umlauf befindlichen Aktien gewichtet.

Der Index deckt den Markt also sehr breit ab. Für einen entsprechenden IMI-ETF gilt das dann genauso.

IMI-ETFs gibt es bisher für den MSCI ACWI IMI-Index, den MSCI Emerging Markets IMI-Index sowie diverse Länder-Indexe.

Auf den MSCI World IMI-Index ist mir hingegen aktuell noch kein ETF bekannt.

Aha. Insgesamt klingen IMI-ETFs doch vielversprechend, oder?

MSCI IMI ETF vs MSCI Standard Index

Im MSCI Emerging Markets Index sind aktuell 1124 Unternehmen enthalten. Er umfasst aber nur Large und Mid Caps.

Im MSCI Emerging Markets IMI Index kommen noch Small Caps dazu. Damit hat dieser mit 2710 Einzeltiteln mehr als doppelt so viele Unternehmen.

Cool. Kann ich mir mit einem IMI-ETF also einen zusätzlichen Small Cap-ETF sparen? Der IMI ETF ist schließlich viel breiter diversifiziert, richtig?

Leider jain.

Ja: Es sind zusätzlich viele kleine Unternehmen enthalten.

Nein: die Gewichtung nach Marktkapitalisierung grätscht mir hinein.

Wie in meinem Artikel über die Nachteile von ETFs beschrieben, bringt die Gewichtung nach Marktkapitalisierung auch unerwünschte Effekte mit sich. Diese können uns als Anleger nicht gefallen.

Die Gewichtung nach Marktkapitalisierung bewirkt nämlich, dass große Unternehmen immer einen höheren Anteil im Index haben und kleinere Unternehmen einen kleineren.

Für den IMI-Index bedeutet das: es sind zwar sehr viele kleine Unternehmen im Index enthalten, aber ihr Anteil ist sehr gering.

Machen sich die Small Caps in den IMI-ETFs renditetechnisch überhaupt bemerkbar?

Vergleich – MSCI EM vs MSCI EM IMI-ETF

Am besten schaust Du Dir das Ganze auf morningstar.de an. Die Plattform ist hervorragend, um ETFs zu analysieren.

Für den Vergleich verwende ich ETFs von iShares. Es ist der einzige Anbieter, der neben der Standard-Variante separat auch eine IMI- und eine Small Cap-Variante für die Schwellenländer anbietet.

Dabei ergibt sich folgendes Bild:

| ETF | Ø Marktkap. | Sehr groß | Groß | Mittelgroß | Klein | Micro |

| iShares MSCI EM UCITS ETF USD (Acc) | 21.375 $ | 55,40% | 33,64% | 10,28% | 0,68% | 0,00% |

| iShares Core MSCI EM IMI UCITS ETF USD (ACC) | 31.466 $ | 49,08% | 30,10 | 16,55% | 3,94% | 0,34% |

Bei der Marktkapitalisierung gibt es hier durchaus einen großen Unterschied. Der IMI-ETF hat eine um gut 10.000 Mio. geringere durchschnittliche Marktkapitalisierung.

Sehen wir uns das Ganze prozentual an. Hier wird schnell klar: die Unterschiede sind nicht so groß.

Der EM-Standard-ETF hat gut 5% mehr Giant Caps und 3,5 Prozent mehr Large Caps. Der IMI-ETF hat hingegen 6% mehr Mid Caps, 3,3% mehr Small Caps und 0,34% mehr Micro Caps.

Die knapp 1600 zusätzlichen Werte verteilen sich auf lediglich 10 % der Anlagesumme im ETF und davon sind auch nur etwa 4% echte Small und Micro Caps. Das ist ernüchternd.

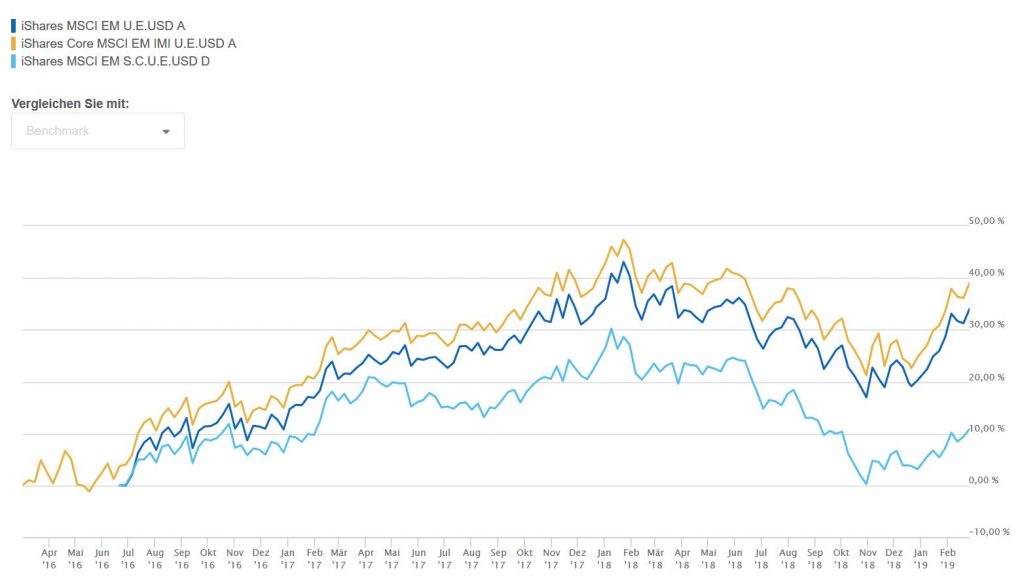

Schaut man sich die Entwicklung der beiden Indexe im Vergleich an, stellt man schnell fest: der Anteil an Small Caps ist zu gering, um einen echten Effekt auf die Performance zu haben.

Den EM IMI-ETF gibt es leider noch nicht sehr lange. Die Kurve oben ist daher mit Vorsicht zu genießen.

Dennoch, bisher schmiegt er sich direkt an die Standard-Variante des Index an. Langfristig dürfte das auch nicht viel anders ausssehen. Die jeweiligen Index-Broschüren lassen dies vermuten.

Demnach hat der MSCI Emerging Markets-Index eine durchschnittliche jährliche Rendite von 9,11% (seit dem 29.12.2000; Stand: 31.1.2019).

Beim MSCI Emerging Markets IMI–Index findet sich dort hingegen eine jährliche Durchschnittsrendite von 9,12% (seit dem 29.12.2000; Stand: 31.1.2019).

Die Outperformance des IMI-Index beträgt also gerade einmal 0,01% (!) pro Jahr.

Egal ob iShares MSCI EM UCITS ETF oder iShares Core MSCI EM IMI UCITS ETF. Trade Republic bietet für beide langfristig kostenlose Sparpläne an.

Vergleich mit einem MSCI EM Small Cap-ETF

Anders sieht es hingegen aus, wenn man einen echten Small Cap-ETF zum Vergleich heranzieht.

| ETF | Ø Marktkap. in Mio. | Sehr groß | Groß | Mittelgroß | Klein | Micro |

| iShares MSCI EM UCITS ETF USD | 21.375 $ | 55,40% | 33,64% | 10,28% | 0,68% | 0,00% |

| iShares Core MSCI EM IMI UCITS ETF USD | 31.466 $ | 49,08% | 30,10 | 16,55% | 3,94% | 0,34% |

| iShares MSCI EM Small Caps UCITS ETF USD | 975 $ | 0,13% | 0,68% | 62,32% | 32,85% | 4,02% |

Interessant. Der EM Small Caps ETF enthält fast keine Giant oder Large Caps. Eigentlich ist das wohl eher ein Mid Cap-ETF.

Mit über 62% liegt der Schwerpunkt eindeutig auf mittelgroßen Unternehmen. Small Caps sind mit fast 33% trotzdem gut vertreten. Micro Caps machen nur 4% aus und dürften gerne etwas stärker sein.

Beim Kursverlauf sieht man, dass er stark von der Standard- und der IMI-Variante des MSCI Emerging Markets-Index abweicht. Derzeit ist die Abweichung allerdings negativ.

Das ist nicht ungewöhnlich. Eine Anlage in Nebenwerte erfordert einen langen Atem. Ein Small Cap-Index konnte dem entsprechenden Regionen-Index in der Vergangenheit einige Jahre hinterherlaufen, bevor sich das Bild drehte.

Langfristig spricht durchaus einiges für Small Caps, vor allem die Diversifikation. Persönlich bevorzuge ich eher Small Vap Value. Die MSCI-Index-Broschüren geben folgende durchschnittlichen Jahresrenditen für die vergangenen 10 Jahre an:

| Index | MSCI EM | MSCI EM IMI | MSCI EM SC |

| jährl. Ø-Rendite (10 Jahre) | 9,66% | 9,85% | 11,16% |

Alternative – Eine Mischung aus MSCI EM- und MSCI EM SC-ETFs

Wenn Du einen substanziellen Anteil Small Caps in Deinem Portfolio haben möchtest, kommst Du darum nicht herum. Du brauchst einen zusätzlichen ETF. Eine 50/50-Mischung liefert im Morningstar-X-Ray folgendes Bild:

| ETF | Large Caps | Mid Caps | Small Caps | Nicht klassifiziert (/Micro Caps) |

| 50% iShares MSCI EM 50% iShares MSCI EM Small Cap | 40,99% | 35,12% | 17,73% | 6,15% |

Auf diese Weise erhält man eine gute ausbalancierte Mischung, in der die Small Caps tatsächlich einen Einfluss auf die Rendite haben. Allerdings ist das dann auch eine deutlich volatilere Angelegenheit…

Okay, vielleicht ist der EM IMI eine Ausnahme?

Vielleicht denkst Du jetzt, dass der MSCI Emerging Markets-Index eine Ausnahme ist. Es könnte ja sein, dass es bei einem anderen IMI-Index besser aussieht.

Vielleicht hat der ETF-Yogi hier einfach ein schlechtes Beispiel ausgewählt?

Es gibt ja auch ETFs auf den MSCI ACWI und den MSCI ACWI IMI-Index. Der MSCI ACWI Index deckt Large und Mid Caps in 23 entwickelten Ländern und 24 Entwicklungsländern ab.

Der Anteil an Entwicklungsländern im MSCI ACWI ist allerdings gering. Er liegt lediglich bei ungefähr 11%.

Wie sieht es da aus? Vielleicht gibt es hier ja einen größeren Unterschied in der Performance zum Standard-Index?

Ein Blick in die relevanten MSCI Key Methodology Documents gibt Aufschluss:

| Zeitraum | ACWI | ACWI IMI | ACWI SC | ACWI IMI minus ACWI |

| Juni 1994 – Dez. 2011 | 5,8% | 5,9% | 6,7% | 0,2% |

| Juni 1994 – Dez. 2001 | 7,1% | 6,6% | 3,5% | -0,5% |

| Jan. 2002 – Dez. 2011 | 4,8% | 5,4% | 9,3% | 0,6% |

Ach Mensch! Auch hier liegen ACWI und ACWI IMI langfristig gleichauf. Mal hat der eine, mal der andere die Nase leicht vorn. Langfristig beträgt die Abweichung gerade einmal 0,2%. Das kann man vernachlässigen.

Fazit

Bei den gängigen MSCI Indexen wie MSCI World, MSCI ACWI und MSCI Emerging Markets, gibt es jeweils auch eine IMI-Variante.

Neben Large und Mid Caps, deckt diese noch die Small Caps ab. Für entsprechende Länder-Indexe gibt es ebenfalls IMI-Varianten.

UCITS ETFs gibt es dazu bisher nur für den MSCI ACWI IMI und den MSCI Emerging Markets IMI sowie ausgewählte Länder-Indexe.

Die entsprechenden ETFs sind mehrheitlich gute, solide Index-ETFs. Sie stehen den ETFs auf die dazugehörigen Standard-Varianten in nichts nach.

Du solltest allerdings nicht hoffen, dass Du mit einem IMI-ETF eine renditebringende Extraportion Small Caps einkaufst. Sonst wirst Du enttäuscht. Der Small Cap-Anteil ist dazu zu niedrig.

Willst Du Small Caps im Portfolio stärker gewichten, dann kommst Du um einen separaten ETF nicht herum.

Ein IMI-ETF reicht da, meiner Meinung nach, nicht aus. Die Gewichtung nach Marktkapitalisierung verhindert, dass der Small Caps-Anteil groß genug wird, um einen entscheidenden Effekt auf die Rendite zu haben.

Die IMI-Varianten der MSCI Standard-ETFs sind deshalb aber nicht schlecht. Sie bieten eine hohe Diversifizierung und enthalten eine Vielzahl von Unternehmen.

Wenn Du die Anzahl an ETFs in Deinem Portfolio gering halten möchtest, kann es Sinn machen, auf einen IMI-ETF zurückzugreifen.

Das ist zum Beispiel dann der Fall, wenn Du den 70/30- bzw. 60/40-Klassiker MSCI World/EM mit 2 ETFs besparen möchtest.

In diesem Fall würde ich den IMI-ETF der Standard-Variante vorziehen, um überhaupt etwas an Small Caps im Portfolio zu haben.

Du musst Dir dann allerdings bewusst sein, dass es sich um eine homöopathische Dosis handelt. Die Small Caps sind eher dekorativ. Der Effekt ist gering.

Hast Du bereits ein 70/30- bzw. 60/40-Portfolio mit MSCI World und EM, macht eine Umstellung auf die jeweilige IMI-Variante für mich keinen Sinn.

Wenn Du Small Caps im Portfolio haben möchtest, dann musst Du schon zu einem Small Cap-ETF greifen.

Es müssen ja nicht gleich 50% sein, aber entweder richtig oder gar nicht. Mindestens 10% Small Caps sollten es schon sein. Darunter haben sie keinen wirklichen Effekt auf die Gesamtrendite.

Persönlich halte ich Nebenwerte für eine sehr spannende Anlageklasse. Bei 3 ETFs finde ich folgende Aufteilung für den Aktienanteil eines ausgeglichenen ETF-Portfolios interessant:

| 33,33% MSCI World | 33,33% MSCI World Small Cap | 33,33% MSCI EM IMI |

Wie siehst Du das? Gehören Small Caps für Dich ins Portfolio? Und wenn ja, wie?

Schreibe einen Kommentar